Modificación del modelo 303 del IVA: autoliquidación rectificativa

Ya conocemos la Orden Ministerial mediante la cual se produce la entrada en vigor de la autoliquidación rectificativa tributaria del IVA

22 de agosto de 2024

📝- Index

El pasado día 5 de agosto de 2024 se publicó en el BOE una importante Orden mediante la cual se añaden en los modelos tributarios del IVA las modificaciones para adaptarlos a la nueva figura de la autoliquidación rectificativa (concretamente, hacemos referencia a la Oden HAC/819/2024, de 30 de julio).

Nueva autoliquidación rectificativa en el IVA

Esta modificación ha supuesto que se introduzcan varias casillas nuevas en el modelo 303 del IVA:

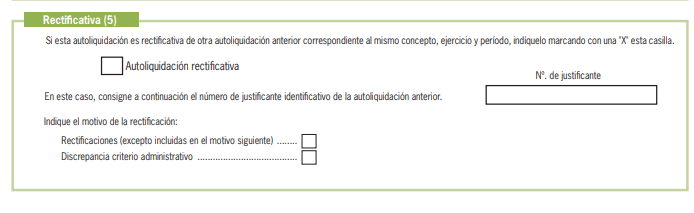

1 – En primer lugar, se ha incluido un nuevo apartado llamado “Rectificativa (5)” para identificar si nos encontramos ante una autoliquidación rectificativa y para indicar, en su caso, el motivo de la rectificación.

2 – En segundo lugar, se ha introducido la casilla 108, la cual solo se puede cumplimentar en los casos de discrepancia de criterio administrativo cuyo ajuste no pueda llevarse a cabo a partir de otra casilla específica en el modelo. El importe de este ajuste se tiene en cuenta en el cálculo del resultado de la autoliquidación (casilla 69).

Para esclarecer más esta cuestión, la Agencia Tributaria publicó una nota aclaratoria de la AEAT en la que afirma que el empleo de la casilla 108 “no es equivalente al supuesto de rectificación por vulneración de norma de rango superior al que se refiere el párrafo segundo del apartado 1 del artículo 74 bis del RIVA. De hecho, la vulneración de norma de rango superior no está incluida en la discrepancia de criterio administrativo. La discrepancia de criterio administrativo se refiere a los supuestos en que, no existiendo vulneración de norma de rango superior, existe discrepancia en la interpretación de la misma. Cuando se presente una autoliquidación rectificativa por vulneración de una norma de rango superior deberá indicarse como motivo de rectificación “Rectificaciones (excepto incluidas en el motivo siguiente)”.

3 – En tercer lugar, se incluye también la casilla 111, la cual tiene como finalidad hacer posible que, en los casos de solicitudes de devolución, el obligado contribuyente pueda diferenciar las que derivan de la aplicación de la normativa del impuesto de aquellas que se corresponden con una solicitud de ingresos indebidos teniendo en cuenta el diferente régimen de unas y otras devoluciones.

¿Cuándo se aplicará el nuevo modelo 303 del IVA?

Esta modificación se aplicará:

- En cuanto a los sujetos pasivos con periodo de liquidación mensual: en la autoliquidación de septiembre de 2024.

- En cuanto a los sujetos pasivos con periodo de liquidación trimestral: en la autoliquidación del tercer trimestre de 2024.

Teniendo en cuenta estas fechas, no podrán rectificarse a través del modelo las autoliquidaciones de periodos anteriores a septiembre de 2024, para los sujetos pasivos con periodo de liquidación mensual, o al tercer trimestre de 2024 para los sujetos pasivos con periodo de liquidación trimestral.

1.1 ¿Cuándo se puede seguir aplicando el procedimiento “tradicional”?

Sin embargo, se podrá seguir empleando el procedimiento tradicional de solicitud de rectificación de autoliquidaciones en dos supuestos:

- Cuando el motivo de la rectificación alegado sea la eventual vulneración por la norma aplicada en la autoliquidación previa de los preceptos de otra norma de rango superior. Para esta situación, la rectificación se puede llevar a cabo mediante la presentación de una autoliquidación rectificativa o bien mediante el tradicional procedimiento de solicitud de rectificación de autoliquidaciones.

- En los casos de rectificaciones de cuotas indebidamente repercutidas a otros obligados tributarios regulados reglamentariamente. En este escenario, la rectificación se efectúa mediante el procedimiento de solicitud de rectificación de autoliquidaciones.

En conclusión, hablamos de una modificación que permite la implantación de la declaración rectificativa en el IVA para poder corregir, completar o modificar las autoliquidaciones previamente presentadas, con independencia del resultado de la misma, sin tener que esperar una resolución administrativa en casos de solicitud de rectificación.

✅ ¿Necesitas ayuda? Declaramos tu IVA de empresa

En Adlanter contamos con expertos fiscalistas que pueden asesorarte y encargarse de la gestión de todos los aspectos tributarios de tu empresa.

Concretamente, nuestro servicio de gestión de impuestos incluye la asistencia y el cumplimiento de las declaraciones periódicas de IVA.

No dudes en ponerte con nuestros asesores de impuestos para más información. Estaremos encantados de ayudarte.

¿Tienes alguna duda?

Si te ha surgido alguna pregunta tras leer “Modificación del modelo 303 del IVA: autoliquidación rectificativa”, estamos aquí para ayudarte.

Hablemos. Te orientamos con claridad y paso a paso.