Darse de alta como autónomo en Hacienda: modelo 037

Te explicamos paso a paso todo lo que debes saber para darte de alta en Hacienda a través del modelo 037

29 de octubre de 2024

📝- Index

Darse de alta como autónomo en Hacienda es un paso fundamental para iniciar una actividad económica o profesional en España.

Este proceso implica la inscripción en el censo de empresarios, profesionales y retenedores, que permitirá a Hacienda controlar la actividad económica y el pago de impuestos correspondientes.

El primer paso para darse de alta como autónomo en Hacienda es completar la declaración censal, el documento mediante el cual se notifica a Hacienda el inicio de la actividad. Existen dos versiones: el modelo 036 y el modelo 037

- Modelo 036: es el formulario general y completo que deben presentar todos aquellos que inician una actividad económica, sin importar su situación.

- Modelo 037: es una versión simplificada del 036 y se puede usar solo en ciertos casos, generalmente cuando la actividad es sencilla y el solicitante cumple ciertos requisitos (como ser residente en España y no actuar como gran empresa).

¿Para qué sirve el modelo 037 de Hacienda?

El modelo 037 es un formulario de la Agencia Tributaria en España que permite a los autónomos darse de alta, modificar o darse de baja en el censo de empresarios, profesionales y retenedores de forma simplificada.

Están obligados a cumplimentar este modelo toda persona física, empresario o profesional que vaya a iniciar una o varias actividades económicas en España.

El Modelo 037 es una versión más reducida y simplificada del modelo 036, y dirigido a autónomos en los que concurran conjuntamente las siguientes circunstancias:

- Tengan asignado un Número de Identificación Fiscal.

- No actúen por medio de representante.

- Su domicilio fiscal coincida con el de gestión administrativa.

- No sean grandes empresas.

- No estén incluidos en los regímenes especiales del Impuesto sobre el Valor Añadido, a excepción del régimen simplificado, régimen especial de la agricultura ganadería y pesca, régimen especial de recargo de equivalencia o régimen especial del criterio de caja.

- No figuren inscritos en el registro de operadores intracomunitarios o en el de devolución mensual del IVA.

- No realicen ninguna de las adquisiciones intracomunitarias de bienes no sujetas al Impuesto sobre el Valor Añadido.

- No realicen ventas a distancia.

- No sean sujetos pasivos de Impuestos Especiales ni del Impuesto sobre Primas de Seguros.

- No satisfagan rendimientos de capital mobiliario.

En definitiva, el modelo 037 está especialmente diseñado para aquellos autónomos que llevan a cabo actividades “relativamente sencillas”, sin operaciones intracomunitarias ni regímenes especiales de IVA.

Cómo rellenar el modelo 037 paso a paso

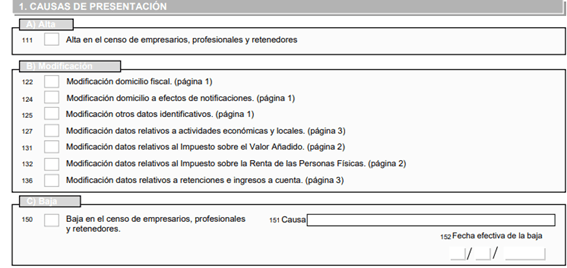

El modelo 037 se compone de varias secciones, cada una con campos específicos para completar según el tipo de trámite que quieras realizar (alta, modificación o baja).

En primer lugar, debes señalar los datos identificativos, el domicilio fiscal, así como la causa de presentación (alta, baja o modificación del censo).

Declaración de alta en el modelo 037

Están obligados a darse de alta los empresarios o profesionales, personas físicas, que vayan a comenzar el ejercicio de una o varias actividades económicas en territorio español.

Declaración de modificación en el modelo 037

Las personas o entidades que hayan presentado declaración de alta deberán presentar declaración de modificación cuando:

- Varíe cualquiera de sus datos identificativos. En particular, esta declaración servirá para comunicar el cambio de domicilio fiscal.

- Varíe cualquier otro dato consignado en la declaración de alta o en otra declaración de modificación posterior.

Declaración de baja en el modelo 037

Deben presentarla quienes cesen en el desarrollo de todo tipo de actividades empresariales o profesionales o cuando por otra causa no deban formar parte del Censo de empresarios, profesionales y retenedores.

Datos identificativos, IRPF e IVA

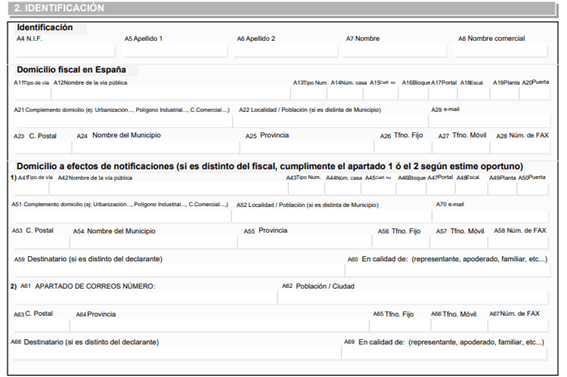

El siguiente paso es introducir datos como el NIF, nombre y apellidos, domicilio fiscal y domicilio para notificaciones (solo en caso de que sea distinto al anterior).

¿Tienes certificado digital? Entonces muchos datos se completarán de forma automática.

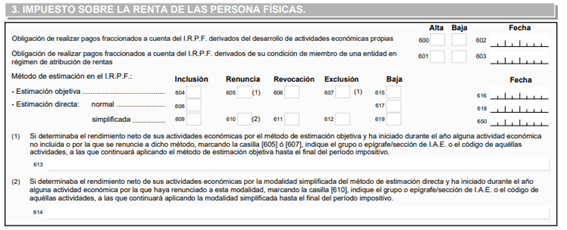

El tercer paso importante es indicar la situación a nivel tributario: esto es, todo lo relacionado con el IRPF y el régimen que usarás para declarar tus ingresos como autónomo:

- Estimación directa simplificada: es el régimen más común, usado por la mayoría de los autónomos para calcular el IRPF con una facturación anual inferior a 600.000 euros. Por otra parte, el método de estimación directa normaldel IRPF se puede aplicar solo para actividades que superan los 600.000 euros de facturación anual.

- Estimación objetiva o módulos: solo para actividades específicas, como transporte o comercio, y limitado a ciertos ingresos y características de negocio.

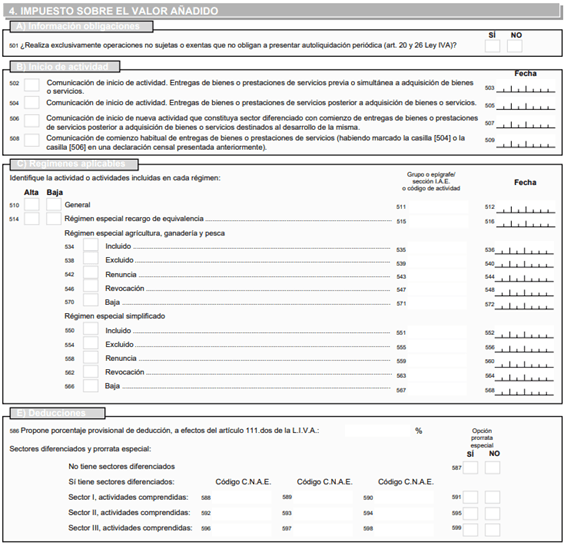

Las siguientes casillas son las relativas al IVA: es el momento de comunicar las obligaciones tributarias que tienes a l hora de declarar, así como de seleccionar el régimen de IVA a través del cual vas a tributar.

En este sentido, es importante recordar que el régimen general de IVA es el que aplica a la mayoría de los autónomos. Bajo este régimen, deberás repercutir el IVA en tus facturas (es decir, cobrarlo a tus clientes) y, a su vez, deducir el IVA de los gastos necesarios para tu actividad (llamado IVA soportado).

Por otra parte, el régimen de recargo de equivalencia es específico para comerciantes minoristas que venden directamente al consumidor final y no realizan ninguna transformación en los productos. Bajo este régimen, los proveedores facturan el IVA junto con un recargo adicional y el autónomo no debe presentar declaraciones de IVA, ya que la liquidación del impuesto se realiza directamente al proveedor.

En caso de que realices actividades exentas de IVA, este es el momento de indicarlo: si tu actividad está exenta, no deberás presentar el Modelo 303 de IVA ni otros modelos relacionados. Sin embargo, Hacienda solicita que indiques esta exención en el modelo 037 para clasificar correctamente tu actividad.

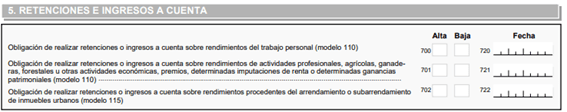

Retenciones e ingresos a cuenta en el modelo 037

El siguiente paso es rellenar las casillas correspondientes a las retenciones e ingresos a cuenta.

Al rellenar el modelo 037 para darte de alta como autónomo en Hacienda, uno de los apartados importantes es la Declaración de retenciones e ingresos a cuenta. Este apartado es crucial para autónomos que, como parte de su actividad, tienen la obligación de retener impuestos en ciertos pagos.

Las retenciones actúan como un adelanto de los impuestos que posteriormente se liquidan con Hacienda, y su correcta declaración evita sanciones y facilita la gestión fiscal.

En este apartado se indican aspectos como como si vamos a emplear gente y tener trabajadores en nuestra empresa, así como otra información sobre las retenciones que nos hará Hacienda.

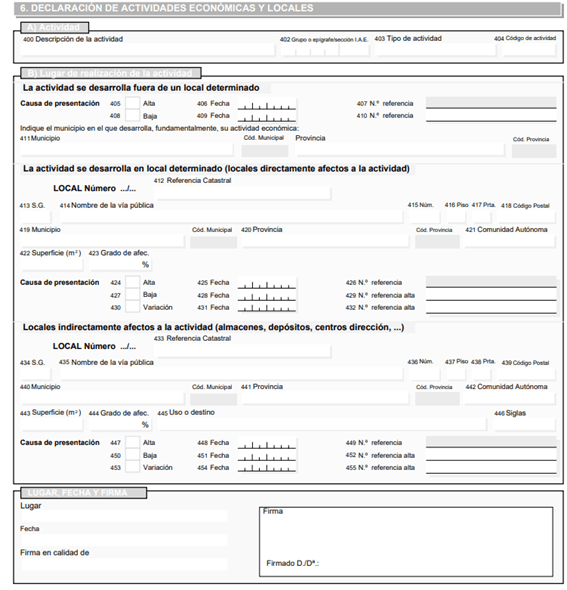

Declaración de actividades económicas y locales en el modelo 037

En este apartado deberás indicar si la actividad se desarrolla en un local concreto, o si por el contrario vas a utilizar tu propia casa para, por ejemplo, poder deducir determinados gastos.

¿Cómo se presenta el modelo 037?

El modelo 037 podrá presentarse en impreso o por vía electrónica a través de Internet. La presentación por Internet la puedes hacer:

- Con certificado electrónico.

- Con la Cl@ve PIN o sistema de firma con clave de acceso en un registro previo como usuario. Este sistema solo podrá utilizarse por personas físicas.

Plazo para presentar el modelo 037 en autónomos

En cuanto a la declaración de alta, debe presentarse con anterioridad al inicio de las correspondientes actividades, a la realización de las operaciones, o al nacimiento de la obligación de retener o ingresar a cuenta sobre las rentas que se satisfagan, abonen o adeuden.

En cuanto a la declaración de modificación, en el plazo de un mes, a contar desde el día siguiente a aquél en que se hayan producido los hechos que determinan su presentación.

En cuanto a la declaración de baja, en el plazo de un mes desde que se cumplan ciertas condiciones.

✅ ¿Quieres darte de alta como autónomo y necesitas ayuda?

En Adlanter podemos ayduarte a cumplir con todas las obligaciones, contamos con equipos expertos en asesoramiento que se pueden encargar de cumplir y de gestionar todas las obligaciones que se derivan del ejercicio de tu actividad.

📲 Contacta con nosotros y solicita presupuesto sin compromiso.

¿Tienes alguna duda?

Si te ha surgido alguna pregunta tras leer “Darse de alta como autónomo en Hacienda: modelo 037”, estamos aquí para ayudarte.

Hablemos. Te orientamos con claridad y paso a paso.